马明哲披露平安3.0时代发展思路: 互金+服务业务成加速获客主要渠道

马明哲披露平安3.0时代发展思路: 互金+服务业务成加速获客主要渠道

本报记者 李致鸿 北京报道

导读

平安3.0时代的首年过后,其估值方式正在悄然生变。在传统金融板块三驾马车(保险、银行、投资)驱动的基础上,发展势头迅猛的互联网金融和服务业务已经成为其价值重估的重要催化剂。

2016年,中国平安宣布正式进入全新的3.0时代,即不再局限于内部的综合金融,而是着眼于培育向全行业开放的平台,因此平安在这一年的发展情况尤为引人关注。

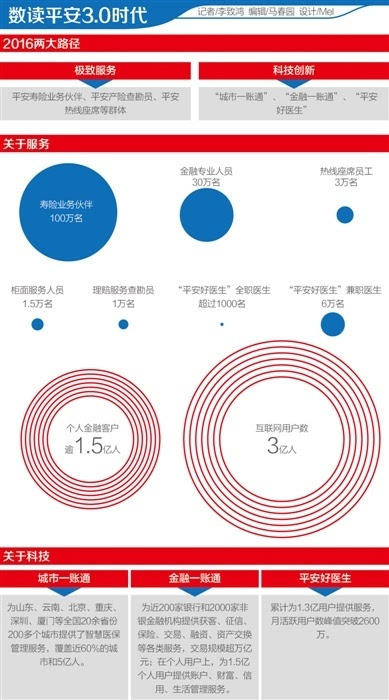

其实际运行情况或可从中国平安董事长兼首席执行官马明哲2017年的元旦致辞中可窥一二。2017年1月3日,马明哲在元旦致辞中主要提及“极致服务”、“科技创新”两个方面的信息,前者涉及平安寿险业务伙伴、平安产险查勘员和平安热线座席等群体;后者则强调“城市一账通”、“金融一账通”和“平安好医生”的发展情况。

由此可见,上述两条路径正是平安3.0时代的重要着力方向。业内人士认为,提及“极致服务”,是在强调“保险业姓保”,保障和服务是保险业立业根本;“科技创新”,则是表明必须坚持通过移动互联、大数据、云服务,从社交化、移动化、专业化、场景化切入的发展模式。

中国平安在着眼于培育向全行业开放平台的同时,由于自身互联网金融和服务业务的快速发展,也将引发其市场估值的重新构建。

马明哲披露的数据显示,目前,中国平安包括100万名寿险业务伙伴,30万名金融专业人员,3万名热线座席员工,1.5万名柜面服务人员,1万名理赔服务查勘员,超过1000名“平安好医生”全职医生和6万名兼职医生;个人金融客户数量逾1.5亿人,互联网用户数超过3亿人。

首次披露两大平台数据

对于马明哲强调的“城市一账通”、“金融一账通”和“平安好医生”三项业务,业内认为,这意味着在平安3.0时代,与陆金所同等重要的开放式综合服务平台已经取得突破式进展。

具体而言,中国平安构建的“城市一账通”,是凭借其在医疗管理、健康管理、疾病管理上具有的技术,涉及医疗控费,疾病预测、防控、健康管理、电子账户、社保账户管理等内容。

目前,“城市一账通”为山东、云南、北京、重庆、深圳、厦门等全国20余省份200多个城市提供了智慧医保管理服务,覆盖近60%的城市和5亿人。

与此同时,由平安科技、前海征信、平安金融科技一同建立的“金融一账通”,进一步搭建了金融机构服务生态圈的开放平台,为个人用户和机构用户提供全方位服务。

在机构用户上,“金融一账通”云服务平台为近200家银行和2000家非银金融机构提供获客、征信、保险、交易、融资、资产交换等各类服务,交易规模超万亿元;在个人用户上,为1.5亿个人用户提供账户、财富、信用、生活管理服务。

除此之外,“平安好医生”的业务发展颇令马明哲满意。目前,“平安好医生”累计为1.3亿用户提供服务,月活跃用户数峰值突破2600万;A轮融资5亿美元,估值达30亿美元,刷新了全球互联网医疗初创企业单笔最大融资及A轮最高估值两项纪录。

马明哲举例说:“2016年的‘霸王’寒潮席卷全国之时,儿科医院人满为患,‘平安好医生’日咨询量超过12万次,其中儿科咨询2.64万次,相当于3个大型儿科医院一天的门诊量。”

一位保险业资深人士对21世纪经济报道记者坦言:“中国平安在上述业务上起步较早、投入较大,具有保险、银行等海量客户资源,所以平台之间可以形成协同效应,客户在内部系统内部、线上线下相互迁徙,并在此基础上可以多维度挖掘客户潜在需求,这是其能够取得突破的内在逻辑。”

互金业务引发价值重构

事实上,平安3.0时代的首年过后,其估值方式正在悄然生变。在传统金融板块三驾马车(保险、银行、投资)驱动的基础上,上述发展势头迅猛的互联网金融和服务业务已经成为其价值重估的重要催化剂。

安信证券金融行业首席分析师赵湘怀认为:“中国平安具有金融全牌照的优势,依托逐步完善的综合金融和互联网金融的布局,以个人客户作为主要对象,实现信息流、资金流和客户流的协调。在生态圈内,客户在不同业务之间的迁徙及转化,成为其业绩持续增长的重要推动力。”

基于此,赵湘怀认为:“中国平安是一家集多项业务线于一身的全牌照金控集团,单一的寿险公司评估模型固然不再适用,而市场对多元化经营企业一律给予折价处理的估值方式亦已过时。”

而中国平安常务副总经理兼首席财务官姚波则在公开场合表示,中国平安的市场价值严重低估,希望投资者将中国平安看作是一家经营个人综合金融客户的公司,平安利润应该等于客户数量与每位客户利润的积。

目前,中国平安已经引入“金融产品渗透率”、“用户活跃等级”、“核心金融业务价值”、“互联网用户价值”等概念,旨在重构市场对中国平安的理解与估值体系。

值得注意的是,自2015年起,分析师在评估平安集团的寿险、产险、银行、投资等业务板块后,均不忘加上“互联网金融”的选项。

这一点在数字上体现明显。中国平安2016年半年报显示,2016年1-6月,中国平安互联网用户转化为新增金融客户的人数达637万人,占同期新增客户总量的35.9%;859万核心金融公司的客户通过注册互联网服务平台账户转化为线上客户,占同期新增互联网用户总量的15.3%;核心金融公司之间迁徙客户约760万人次,集团内各子公司新增客户中的43.0%来自客户迁徙。

总而言之,互联网金融和服务业务正在成为平安集团“加速获客”的主要手段,并且通过这一途径转化的新增客户,对传统金融产品具有较强的购买意愿和渗透率,这意味着互联网金融和服务业务将成为中国平安业绩保持高增长的“新引擎”。

(编辑:马春园,邮箱:macy@21jingji.com)