【IPO案例学习笔记85】迈瑞生物医疗:境外退市私有化的关注要点以及异议股东的处理

【IPO案例学习笔记85】迈瑞生物医疗:境外退市私有化的关注要点以及异议股东的处理

【小兵的笔记】

touhangxiaobing

1、最近境外退市回归境内IPO的案例还是有一些的,当然有成功的也有失败的,成功的自然有其道理,失败的原因倒也不是因为大政策不欢迎境外企业回归这个原则性的问题。当然,境外退市回归的企业如果质地一般那确实IPO风险很大,另外境外退市回归的程序一定要合规。

2、如果对已经退市回归成功的案例做一个简要的总结,我们就可以看到,尽管退市的流程不同的交易所甚至是不同的中介机构处理都会有一些细节的差别,不过还有一些比较重要的操作路径可以作为参考。具体包括:①一般都会设立专门的离岸公司作为私有化的主体。②一般会通过境外银行贷款的方式取得私有化的大额资金。③资金流转和相关担保不涉及境内的机构,因而可以避免外汇管理的相关问题。④境外主体需要将持有境内经营实体的股权转让到境内主体内,这时候会涉及到股权转让价格、个人所得税、价款支付、外汇管理等问题,这种情况下一般需要取得工商局、外管局、税务局以及商务局等部门的确认。

3、关于境外退市回归IPO,还有一些信息披露方面的问题需要关注:①境外上市主体在境外上市期间是否存在违法违规行为,是否存在股价异常波动的情形。②境外上市主体的信息披露与国内的相关信息披露是否存在重大差异的情形。③境外退市回归的程序是否完备,是否存在要约收购异议股东的情形,是否彻底进行了私有化。④私有化的结果是否获得了当地证券主管部门的认可等。

4、具体到本案例发行人,那么有几个比较特殊的情况需要关注:①发行人私有化的时候存在异议股东,后续发行人在开曼法院进行了诉讼,要求向异议股东支付合理对价,后来进行了和解签署了和解协议,这个协议是可以强制执行的。②发行人境外上市主体的信息披露期间与A股IPO的报告期不存在重叠,因而也就不存在信息披露重大差异的问题。③当地的律师对私有化的相关情形出具了备忘录,对相关事项作了说明。

5、需要特别注意的是,监管机构对于异议股东的问题还是比较关注的,发行人在3月份的招股书中并没有披露这部分内容,而在5月份更新的招股书中,对这部分内容作了详细披露,问询问题还是关注到这个问题。从某种意义上来说,这样的股权问题应该是境外退市回归的一条红线,实践中格林精密案例就是因为在法兰克福退市问题没有解决彻底还没有通过审核。

【 发审会问询问题 】

“

2006年9月迈瑞国际的ADS在纽交所上市,2015年对迈瑞国际实施私有化,2016年3月迈瑞国际从纽交所下市。请发行人代表说明:(1)私有化资金偿还情况、税务缴纳、私有化相关法律程序等是否合法合规;(2)私有化过程异议股东与迈瑞国际的争议内容、《和解协议》的主要内容;(3)迈瑞国际在美上市期间是否存在违法违规行为,是否因此受到处罚或交易所谴责;(4)发行人是否已按《公司法》要求建立相关内部控制制度并有效执行。请保荐代表人说明核查依据、过程并发表明确核查意见。

”

【 发行人公开披露信息 】

1、发出初步私有化要约

2015 年6 月,迈瑞国际宣布李西廷、徐航与成明和作为买方集团向其董事会提交了拟收购买方集团未直接或间接持有的迈瑞国际在外流通股份的初步的、不具约束力的要约。

2、设立私有化交易实施主体

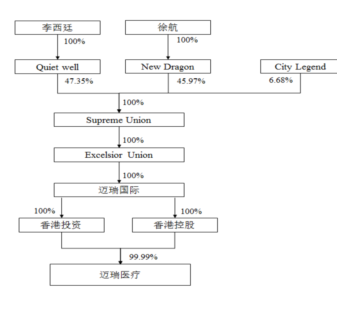

2015 年7 月,私有化发起人李西廷、徐航与成明和通过各自控制的境外子公司在开曼群岛设立了三层控股公司作为实施私有化的主体,从上至下分别为Supreme Union,Excelsior Union 和Solid Union,其具体架构如下:

3、私有化协议的签署及实施

2015 年11 月4 日,迈瑞国际与Excelsior Union 及其全资子公司Solid Union签署《合并协议与计划》。根据该文件,Solid Union 将与迈瑞国际合并,且合并后的存续主体为迈瑞国际。迈瑞国际成为Supreme Union 间接控制的全资子公司(以下简称“合并交易”)。2015 年12 月21 日,迈瑞国际公告于2015 年12 月20 日修订后的《合并协议与计划》,私有化交易收购价格为28 美元/普通股或28美元/ADS。

2016 年2 月26 日,迈瑞国际股东大会作出决议,批准上述合并交易文件的实施,并授权特别委员会实施与合并协议、合并交易相关的事项。

2016 年3 月3 日,开曼公司注册处核发了合并证书,Solid Union 和迈瑞国际完成有效合并,迈瑞国际成为Excelsior Union 的全资子公司。

2016 年3 月15 日,迈瑞国际向美国证券交易委员会报备FORM 15 表格,终止了迈瑞国际作为纽约证券交易所上市公司向美国证券交易委员会提交报告的义务。

迈瑞国际从纽约证券交易所下市(以下简称“下市”)后的股权架构图如下:

4、实施私有化的资金来源及资金跨境汇划路径

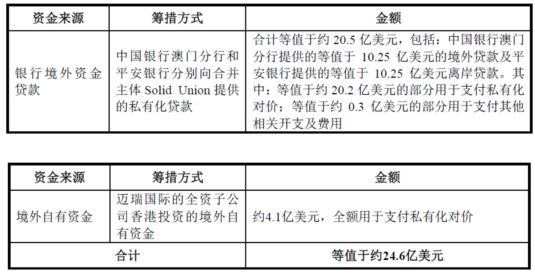

私有化资金共计等值于约24.6 亿美元,筹措方式和资金来源如下:

私有化资金中等值于约20.2 亿美元的银行境外资金贷款及约4.1 亿美元的境外自有资金的汇划路径如下:

中国银行澳门分行及香港投资已于2016 年3 月3 日将上述私有化资金支付给私有化对价支付的代理机构Computershare Trust Company, N.A. 和Computershare Inc.(以下合称“付款代理机构”)。

Solid Union 的股东Excelsior Union 与付款代理机构于2016 年2 月25 日签署的《付款代理协议》(Paying Agent Agreement)约定,在Excelsior Union 向付款代理机构提供相关说明文件及资料后,付款代理机构将负责具体办理向股东付款事宜。

5、迈瑞国际私有化过程符合我国外汇、境外投资管理法律法规及规范性文件的规定

迈瑞国际下市过程为境外公司之间的合并,并不涉及中国境内主体进行境外投资。如前文对私有化资金的划付流程所述,私有化资金包括两部分:第一部分为中国银行澳门分行向境外主体Solid Union发放的境外贷款及平安银行向境外主体Solid Union 发放的离岸贷款,前述银行贷款的资金性质均为境外资金;第二部分为迈瑞国际的全资子公司香港投资的境外自有资金。以上两部分资金的划付及流转不涉及资金跨境流转,因此不涉及中国境内的外汇管理审批。

根据迈瑞国际下市的融资贷款协议及相关附属法律文件,私有化银行贷款均由借款人集团内部各相关境外实体提供保证担保及资产担保。根据《跨境担保外汇管理规定》(汇发[2014]29 号)的规定,内保外贷系指“担保人注册地在境内、债务人和债权人注册地均在境外的跨境担保”,而私有化银行贷款担保和保证的担保人注册地均在境外,因此,前述担保和保证不构成内保外贷或其他需要外汇监管部门审批、登记或备案的事项。

根据境外律师事务所Faegre Baker Daniels 出具的备忘录,迈瑞国际的私有化交易、下市及撤销股份登记程序符合美国联邦证券法律法规,美国证券交易委员会及纽约证券交易所制定的法规或规则规定的程序性要求。私有化交易完成后,不存在由美国证券交易委员会、纽约证券交易所或任何美国联邦或州法院就私有化交易、下市及撤销股份登记程序受理的或提起的针对迈瑞国际未决的或潜在的案件、调查、聆讯或其他法律程序。

6、迈瑞国际与异议股东之间的诉讼程序已彻底终结,迈瑞国际私有化不存在其他纠纷或潜在纠纷风险

迈瑞国际私有化过程中涉及一项与异议股东的诉讼,具体情况如下:

迈瑞国际的原股东Maso Capital Investments Limited、Crown ManagedAccounts SPC 及Blackwell Partners LLC-Series A(以下合称为“异议人”)对迈瑞国际私有化退市交易持有异议,且异议人与迈瑞国际未能在法律规定的期限内就拟支付给异议人的公平对价达成一致,迈瑞国际作为原告于2016 年5 月2 日向开曼群岛大法院(the Grand Court of the Cayman Islands)提起诉讼,请求开曼群岛大法院裁定迈瑞国际应支付给异议人的公平对价。2016 年12 月9 日,迈瑞国际与异议人签署《和解协议》(Deed of Settlement),达成庭外和解,约定迈瑞国际需向异议人支付相关和解款项。迈瑞国际已于2016 年12 月14 日支付完毕相关和解款项,该项诉讼案件已经结案。

境外律师事务所Harneys Westwood& Riegels 出具如下法律意见:

(1)上述《和解协议》(Deed of Settlement)在开曼群岛法律项下合法有效,并可以强制执行;

(2)上述《和解协议》(Deed of Settlement)的签署和履行不违反迈瑞国际章程,并已经取得或完成开曼群岛法律所要求的全部审批、授权、同意、许可或备案;

(3)在和解款项全部支付完毕后,迈瑞国际与异议人之间不再就异议股东诉讼标的相互负担任何义务;

(4)截至Harneys Westwood& Riegels 法律意见的出具日,迈瑞国际不存在其他因前述相同事由引发的由开曼群岛的任何法庭审理或任何仲裁机构仲裁的未决的或潜在的案件、诉讼或法律程序。

根据Faegre Baker Daniels 出具的法律备忘录:私有化交易完成后,不存在由美国证券交易委员会、纽约证券交易所或任何美国联邦或州法院就私有化交易、下市及撤销股份登记程序受理的或提起的针对迈瑞国际未决的或潜在的案件、调查、聆讯或其他法律程序。除上述诉讼之外,发行人或发行人实际控制人不存在其他因私有化引发的其他诉讼、纠纷或争议。

综上,迈瑞国际私有化过程中与异议股东之间的上述诉讼程序已和解结案,并已彻底终结,发行人不存在其他因私有化引发的其他诉讼、纠纷或潜在纠纷风险。迈瑞国际私有化过程中与异议股东的上述诉讼不会对本次发行并上市构成实质性法律障碍。

7、迈瑞国际在美上市期间不存在重大违法违规行为,未受到处罚或交易所谴责

根据Faegre Baker Daniels 出具的备忘录:迈瑞国际在美国上市期间未受到美国证券交易委员会或纽约证券交易所的行政处罚、监管措施或起诉。根据迈瑞国际在美国上市期间于美国证券交易委员会网站披露发布的招股说明书、年度报告、季度报告、股东大会会议公告、私有化交易相关公告以及其他一般性公告等信息披露文件,迈瑞国际在美国上市期间未受到美国证券交易委员会或纽约证券交易所的行政处罚、监管措施或起诉。

8、美国上市期间的信息披露与本次申报文件内容是否存在重大差异

(1)美国上市期间信息披露与本次申报文件内容不存在重大差异

根据迈瑞国际在美国上市期间于美国证券交易委员会网站披露发布的招股说明书、年度报告、季度报告、股东大会会议公告、私有化交易相关公告以及其他一般性公告等信息披露文件,迈瑞国际在美国上市期间的信息披露情况与本次申报材料内容并不存在重大差异。

(2)美国上市期间财务信息披露与申报财务信息不存在差异

迈瑞国际原是发行人的最终控股公司,迈瑞国际于2006 年9 月于美国纽约证券交易所上市,后于2015 年12 月公布私有化交易要约,并于2016 年3 月完成私有化。

迈瑞国际在美国上市期间需要披露的财务数据主要包括迈瑞国际根据美国会计准则编制的年度财务报告及季度财务报告。迈瑞国际于美国证券交易委员会网站披露的最近一年经审计的财务数据为2014 年度根据美国会计准则编制的财务报告。由于迈瑞国际于2016 年3 月完成下市,根据美国纽约证券交易所的有关披露要求不需要披露2015 年度财务报告。迈瑞国际于美国上市期间披露的财务数据是根据美国会计准则编制,披露货币为美元,2015 年至2016 年3 月下市期间,迈瑞国际披露了未经审计的2015 年度一季度季报、半年报及第三季度季报,上述期间的数据在本次申报材料中未予披露。故迈瑞国际于美国上市期间披露的财务数据与发行人本次招股说明书及申报材料披露的财务数据不存在重叠,因此不存在信息披露差异。

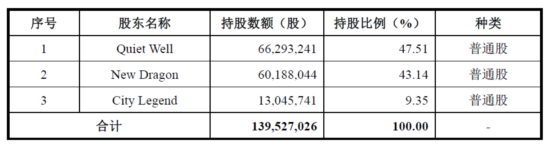

9、Supreme Union 的股权调整

2016 年2 月至6 月,Supreme Union 通过向Quiet Well,New Dragon 和CityLegend 发行股份、赎回股份等方式进行股权调整。前述调整完成后,SupremeUnion 的股权结构如下:

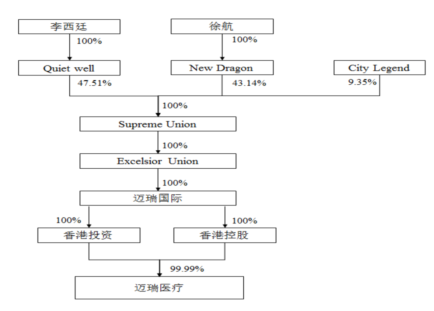

迈瑞国际和迈瑞医疗之间的控制关系调整为:

10、迈瑞医疗层面的增资与股权转让

2016 年7 月20 日,李西廷、徐航、成明和以各自控制的持股公司SmartcoDevelopment、Magnifice(HK)及Ever Union 分别向发行人增资35,353.8831 万元,32,098.0094 万元和6,957.2341 万元,发行人注册资本由35,000 万元增加至109,409.1266 万元。

2016 年7 月-12 月,香港投资和香港控股将其持有的迈瑞医疗股权全部转让给新增股东。

2016 年12 月之后,迈瑞国际不再通过香港投资和香港控股间接控制迈瑞医疗股权,亦不再通过其他主体间接持有迈瑞医疗的股份。至此,迈瑞医疗境外上市架构拆除完毕。

联系我们

想商务合作,请添加燕子(

。

需要。