万达632亿资产“大甩卖”孙宏斌来接盘,您怎么看

万达632亿资产“大甩卖”孙宏斌来接盘,您怎么看

来源:智富联盟

运营:gcd9978

昨天,大家集体为两个男人懵逼了。

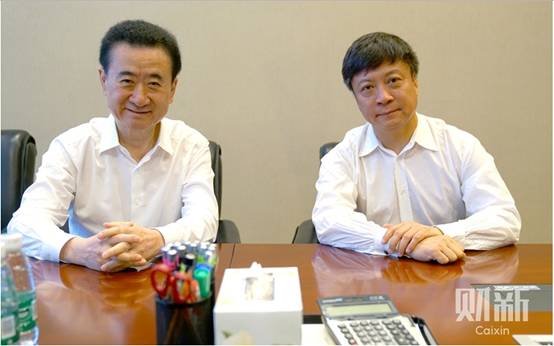

中国首富王健林与融创中国主席孙宏斌联手搞了一个世纪大交易,价值632亿元!王健林,卖了。孙宏斌,买了。

最让人意外的是,此前王健林曾在多个场合表示看好文旅项目,公开叫板迪士尼,称“只要有万达,迪士尼十年到二十年之内赢不了利。”而此次出售项目中有的才刚于6天前启动。

为此,他提出“好虎架不住群狼”的应对战略,称“牛皮不是吹的,万达将用事实说话,未来5年内万达城实现到访游客两亿人次,收入1000亿元,成为世界最大的旅游企业。”

仅一年时间过去,迪士尼要盈利了,而王健林却把旗下的文旅项目全部卖掉。王健林再也无法对付迪士尼,也难以向那些有文旅城的地方政府交代。

那么,王健林此番出售究竟是什么原因呢?接盘的孙宏斌呢?

1,631.7亿出售13个文旅项目、76家酒店

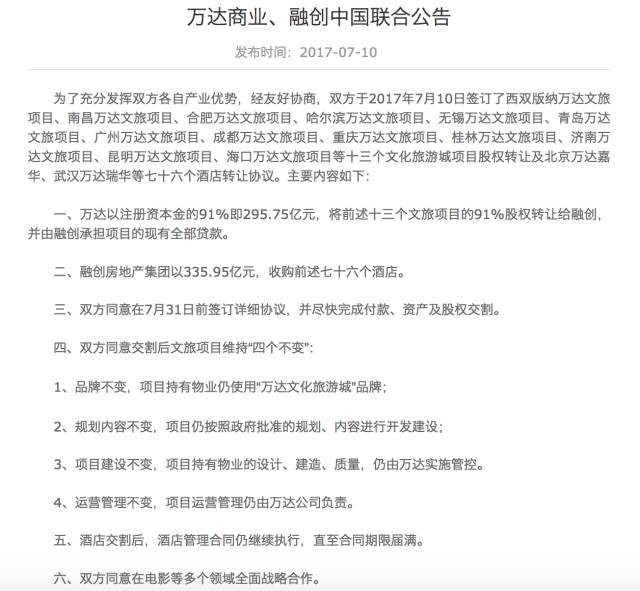

根据万达集团发布的公告,万达商业与融创中国于7月10日签订了西双版纳、南昌、合肥、哈尔滨、无锡、青岛、广州、成都、重庆、桂林、济南、昆明、海口等十三个文化旅游城项目股权转让及北京万达嘉华、武汉万达瑞华等76个酒店转让协议。主要内容如下:

值得注意的是,万达商业此次转让是按照出资额来确定的价格,总交易价格为295.75亿元,融创将承担项目现有的全部贷款。

其中,这13个文旅项目大多是以地方政府招商引资而来,拿地价格十分便宜。以南昌万达城为例,2013年拿地的价格仅为63万元/亩,而弋江之隔的朝阳洲则超过200多万元/亩。

王健林在接受财新网采访时表示,转让项目能大幅降低万达商业的负债,并进一步实现轻资产化运营。

王健林预计,交易完成两年后,万达商业租金等收入将超过地产收入。“其实万达商业的负债并不算高,通过这次资产转让,万达商业负债率将大幅下降,这次回收资金全部用于还贷,万达商业计划今年内,清偿绝大部分银行贷款。”王健林称。

王健林还表示,预计今后每年发展轻资产万达广场40-50个。

万达商业回A股提速?

易居研究院智库中心研究总监严跃进表示,万达去地产化速度在加快,也是万达向轻资产转型的又一实质性动作。

财新援引万达内部人士称,万达商业回A计划中最大的不确定性在于“定性”:万达商业不希望被划入房地产板块,目前房地产公司IPO发行几乎处于停滞状态。目前,万达商业IPO的审核状态为“已反馈”。

2,「围剿」迪士尼的梦也卖了

万达文旅城曾是王健林的“心头好”。

如上文提到,此前王健林曾在多个场合表示看好文旅项目,并在2016年5月份央视节目中公开叫板迪士尼称,“要让迪士尼中国的这一块财务十年到二十年之内盈不了利。”

在那次节目中,王健林的另一番话,透露了万达方面对抗迪士尼的战略设想:“迪士尼不信中国有万达,实在不应该来大陆。因为我们有一个战略就是好虎架不住群狼,上海只有一个迪士尼,万达在全国其他地方,开了15到20个。”

之后,万达在文旅项目上的计划迅速铺开,目前正式启动的文旅项目已达16个,其中昆明万达城7月4日才刚刚启动。

图片来源:万达集团官网

在16个文旅项目中,已经有6个项目开业,其中哈尔滨万达城6月30日刚刚开业。

图片来源:万达集团官网

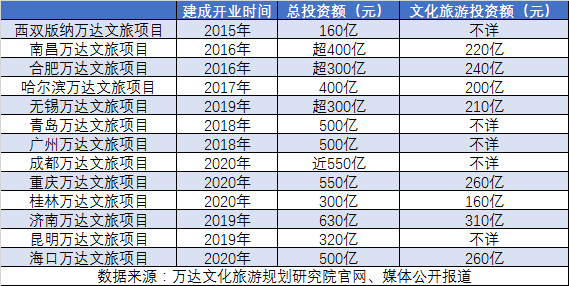

每日经济新闻记者梳理,万达出售的13个文旅项目总投资约5400亿元。

▲图片来源:每经制图

从万达文化集团副总裁莫跃明的离职,到转让万达旅业、万达十三个文化旅游城,万达将整个文旅产业链的包袱都丢出去。

大多数人都没想到,「围剿」迪士尼的计划就这么被首富出手了。不过,也有王健林没有想到的事情——上海迪士尼开业后第一年就交了份漂亮成绩。

这是不是一个合理决定还要时间证明,但从此,万达超越迪士尼,大概成了一个遥不可及的梦想。

万达出手酒店业务也颇为意外,而且76个酒店甩卖也是大手笔。

目前万达共开业102高星级酒店,此外还有很多酒店正在建设没有开业。根据万达酒店发展2016年年报展望,酒店资产将继续投资,并将酒店交给万达自有品牌来经营。根据官网数据,万达的4个自营品牌旗下酒店一共为70家,而此次交易的酒店数量却达到了76家。

同时,该年报显示,万达酒店发展2016年收益3.74亿港元,较2015年的21.77亿港元大幅下滑82.8%,亏损6070万港元。

有人笑言:以后王思聪再也不用吐槽自家酒店SB了。

3,融创的买买买之旅

这不是一小步,而是一大步。因为,这不是融创的主营业务。没有任何迹象表明,融创要向商业、旅游和酒店转型发展。

现在,投资的发展路径是这样的:

2016年并购交易金额超300亿元,2017年7月10日前涉及并购交易的金额已经达到1000亿左右,以致于业内有句话“有事找老孙”。

“从并购角度来讲,任何企业不可能拿600多亿现金直接去砸,这是闻所未闻的。”一位不具名的私募投行人士表示,这部分现金是可动用的现金还是银行授权的钱,账面上不可能趴着这么多现金。销售额1100多亿不代表净利润,还要扣除交易成本和税收。

确实,此项交易最让人震撼的是,是融创中国的魄力。近几年来,这家地产公司完全停不下来“买买买”的节奏。

孙宏斌的频频动作,泄露出了他野心的一角:绝不甘居人下。一是对乐视的更深介入。二是进军商业、旅游和酒店。这是几个对融创主营业务来说相对陌生的领域。显然,这是融创真正多元化的开始。

证券时报记者统计了近一年来融创中国的资本运作:

2016年9月16日,融创中国附属公司融创房地产与联想控股附属公司融科智地签订框架协议,融创拟收购联想控股41间目标公司的相关股权及债权,涉及42个物业项目,交易总代价约为137.88亿元。

2016年11月30日,融创中国旗下融创(青岛)置地有限公司与嘉凯城集团(上海)有限公司订立股权转让协议,以36.62亿元收购青岛嘉凯城房地产开发有限公司全部股权。

2017年1月9日,融创中国全资子公司融创房地产与北京链家签订增资协议,将通过增资以26亿元的价格获得北京链家6.25%的股权。

2017年1月13日,融创中国战略入股乐视,以60.41亿人民币的价格收购乐视网8.61%的股权,以79.5亿元获得增发后乐视致新33.5%的股权,以10.5亿元收购乐视影业15%的股权,合计支出150.41亿元。交易完成后,融创中国成为乐视网第二大股东,同时成为乐视超级电视和影业板块的重要股东。

2017年5月2日,融创中国旗下天津润泽物业管理有限公司及天津润鼎物业管理有限公司于2016年12月9日至2017年4月28日,合计增持金科股份2.27亿股,占金科股份总股本的4.99%,累计持股比例达25%,合计耗资超过60亿元。

2017年5月12日,融创中国旗下天津融创作为买方,拟向昆明星耀收购天津星耀80%股权及债权,代价合计人民币约102.54亿元。

2017年5月31日,融创中国拟与合作方上锦建筑联合收购重庆华城富丽房地产开发有限公司股权及债权,其中融创中国收购华城富丽60%股权及相关债权,总代价为21亿元。

简单测算,融创过往一年用于收购或投资的金额便超过500亿元,这还不包括融创的拿地及其他成本。然而,仅仅与万达的一单项目,融创投资额即达632亿元。

截至2016年末,融创中国的账面现金近700亿元,今年上半年,该公司的销售金额为1118.4亿元,其中权益合约销售金额770.6亿元。值得注意的是,融创中国近期一直处于高负债状态,2016年该公司的净负债率为121%。

从表面来看,融创中国此番收购万达商业的文旅项目,按照净资产来定价,十分划算,但值得关注的是,上述这些文旅项目大多处于很初期的状态,后期还需大量投入。由于这些项目将成为融创中国的并表范围,该公司长期负债结构令人捏一把汗。

4,下的是一盘大棋?

双方同意在电影等多个领域全面战略合作,也许是此次转让的点睛之笔。

为什么这么说呢?因为融创在乐视最缺钱的时候入主,现在市场上大概率预计孙宏斌将出任乐视董事会主席。

万达影业+乐视的合作,一方面拯救了乐视,另一方面也有利于万达影业的扩张。“地产八卦女”推测,万达和融创的合作,是一次双方资源的互换收购:

融创收购万达的文旅产业,万达通过战略协议入主乐视,如果万达回归A股直接以乐视为载体,对于风雨飘摇中的乐视和急于轻资产化的万达以及分散投资引来非议的融创各方都是利好。

融创拿下万达文旅产业,开发领域实力大增,长远发展的可持续性增强,又去掉了乐视这个不确定性因素。

万达转A成功有聚焦文化产业轻资产模式,并且补上万达院线只有线下没有线上,只有大屏(银幕)缺乏中屏(电视)小屏(手机)终端流量入口的短板。乐视终于有了大财主入主,还有同产业链联动效应......

网上有一个段子:

万达和融创擦肩而过,互道一声:傻X。

一个是疯狂缩表,一个是疯狂加杠杆,时间将证明谁对谁错。只是万达错了,它还能活着,只是少赚一些钱,而融创错了,那历史可能就要重演了。

现在全球货币周期已经转向,带头大哥美联储今年已经加息两次,下半年还要缩表,一个是顺势而为,一个是逆势而上,现在看起来,顺势而为的显得轻松一点,不信,看照片。