陆金所计葵生:数字普惠金融的机遇与挑战

陆金所计葵生:数字普惠金融的机遇与挑战

来源:未名湖数字金融研究

3月2日,北京大学数字金融研究中心主办的“北大数字金融讲坛”首讲力邀三位业内著名的权威——蚂蚁金融服务集团首席战略官、北大数字金融研究中心常务理事陈龙,陆金所联席董事长兼CEO、北大数字金融研究中心常务理事计葵生,宜信公司(北大数字金融研究中心常务理事单位)创始人兼CEO唐宁,围绕“后整治期的数字普惠金融”的主题展开了精彩讨论。本文所刊内容是陆金所联席董事长兼CEO、北大数字金融研究中心常务理事计葵生先生当天的演讲实录。

陆金所联席董事长兼CEO、北大数字金融研究中心常务理事计葵生

大家早!“数字化普惠金融的机遇与挑战”这个议题用30分钟讲完有点难。其实这个议题可以用10分钟讲完,也可以用一天,但是用30分钟有点挑战。我努力试试看。

我认为数字普惠金融的趋势才刚刚开始,未来五年、十年,它变化的速度可能还会加快三到五倍,因为过去的探索、试错和执行方式已经提供了基本的基础。过去几年,我们看到的是怎样把金融与新技术结合在一起,它是一个结合的概念。未来我们会看到技术开始改变金融,数字金融会发展得越来越快。

什么是数字普惠金融?

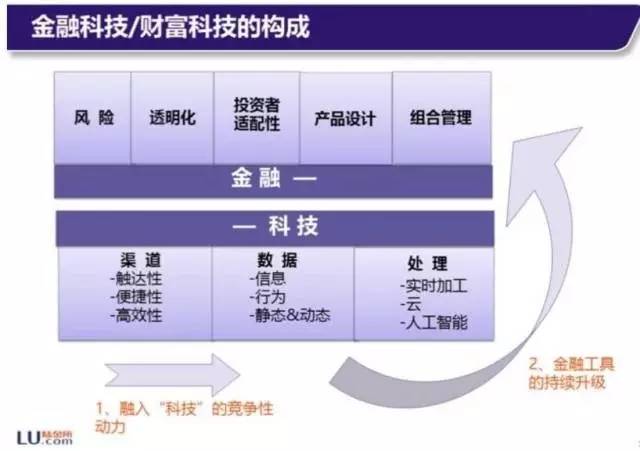

我认为数字普惠金融是将技术与金融结合,然后一起滚动起来。

一方面,它一定是有金融的,要考虑传统金融领域的东西。例如,风险管理要做好,风险要能够被很透明地披露,要考虑到投资方,以及怎样做适当的匹配,还有金融产品应该怎么设计,怎么组合管理好投资。这是传统金融100年都会考虑的事情。

另一方面,它也是要有科技的。科技优势体现在三方面:

第一,渠道优势。成本低、效率高,可以快速做全国性的服务,也可以为普惠提供良好的平台,这是渠道的优势。

第二,数据优势。互联网带来更多信息,让我们更了解人、市场和风险,这个信息是非常重要的,而且信息从静态变成了动态。

第三,处理能力的优势。现在电脑运行的速度很快,处理数据的能力非常强,几秒钟可以算很多的东西。这个可以改变我们对金融和世界的理解。

未来数字金融的变化

过去金融市场是利用渠道的优势发展起来的,未来三到五年会有两个大变化。

第一个大的变化,未来将会由依靠互联网渠道的优势,发展到用数据和处理数据的能力做业务模式。过去五年,利用互联网的便捷提升客户体验,跨地经营、跨客户经营、跨产品经营,是一种业务模式,但在未来,这将只是数字普惠金融的基础,其核心是数据和处理数据的能力。

第二个大的变化,数据和处理能力的提高,会改变金融。我认同互联网金融的核心还是金融,但是变化在哪里呢?

当前基于互联网渠道优势所促成的四“跨”:

第一,“跨”客群。我们看到很多金融跟互联网结合的例子,比如宜信、陆金所,把有钱、想投资的人与需要钱的人或小企业,在线上结合,降低成本,提高效率。

第二,“跨”区域。在陆金所借钱的人70%到80%都在二三线城市,投钱的人70%到80%都在北京、上海、深圳、广州,这就是资源跨区域分配。

第三,“跨”行业。现在在一个手机APP上就可以满足不同的投资需求,比如有保险的需求、买卖股票的需求、借钱的需求等,操作方便,成本低廉。

第四,“跨”境。互联网金融或者普惠金融的发展一定会是全球的,不管是中国人投资到海外,还是外国人到中国来投资,都是基于互联网的技术。

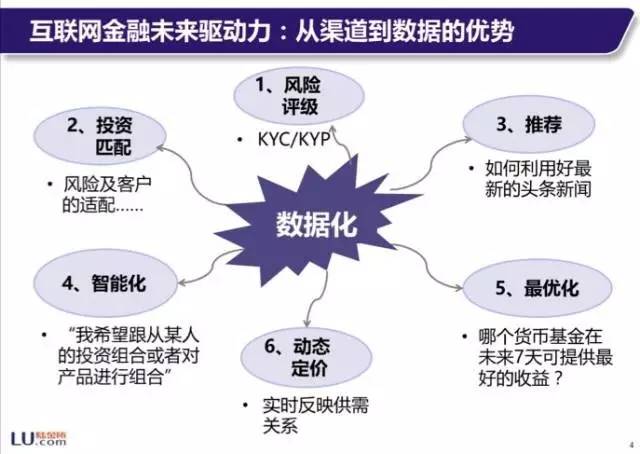

未来数据处理能力给金融带来的六大改变:

第一,所有的风险会有评级。即所有风险都可以用比较明确的分析方法,被清晰地评价,个人或企业所能够承受的风险是可以被算出来的。

第二,实时根据时事的变化给出投资建议。比如说早上有新闻报道川普要修建另外一道墙,或者他对哪个行业有什么看法,技术可以迅速判断这对哪些人有利,对哪些人不利,我们应该买哪些股票,做出怎样的投资判断。

第三,个性化匹配投资。未来大数据技术将可以根据每个人的情况,判断每个人应该在什么时候做什么投资,哪些投资适合,哪些不要碰。

第四,智能化匹配。大数据的能力会针对每个人每天状态的变化对其推荐投资策略,做不同的匹配。

第五,投资回报最优化。比如市场上类似余额宝的货币基金有240家,当天最高的利息年化是6%,最低的可能只有2.5%左右,如果利用大数据计算其过去几天的变化情况,迅速把钱从货币基金A搬到货币基金B,再搬到货币基金C,你的年化也许可以至少0.5%,从原来2.5%的回报变成3%,所以数据处理的能力的提升会优化大家的投资回报。

第六,动态定价。金融产品的价格大多是由供需关系决定的,未来几年,金融产品的价格将会实时反映供需关系,金融产品的价格变动会像在携程订飞机票一样,同一天里不同时间的价格是会变化的。

数字普惠金融带来的价值

怎么样评估数字化的普惠金融对个人、社会有没有带来价值呢?我们做一个简单的比较。

一种是数据驱动的线上理财模式。现在大家用手机做投资、理财、规划,背后都有大数据或人工智能做实时支持,例如资产评级、客户评估、产品匹配等。陆金所今年94%的交易量都是在移动端完成的,我们在考虑是不是以后就不要开发PC端了,好像有点浪费资源。而另一种专业性及关系驱动下有显著优势的线下理财模式。线下模式的成本比较高,柜台前的金融服务人员,要最大化客户的利益也越来越难。在过去二三十年间,客户要到柜台做投资决定,但是金融产品数量众多,很难一下子在柜台前就了解清楚,而且也无法根据市场和消息的实时变化做出相应准确的判断。同时柜台人员也很难记清楚每个客户的具体需求,客户的风控能力是什么,比较适合买什么样的产品。

所以我的结论是,数据驱动的线上模式会带来越来越大的价值,它厉害的地方不是便捷的渠道,而是它背后大数据处理能力,一般的人或者所有人加起来已经无法与之相提并论。可以看到,最近一两年来不管是中国的棋还是外国的棋,电脑都已经赢人了。