小米洪峰过境

小米洪峰过境

撰文/ © AI财经社周路平

编辑/ © 陈芳

01

在新年开始的7个交易日里,小米的股价跌去约23%。把时间拉长,从2018年7月赴港上市至今,小米的市值已从最高点的5525亿港元降至最低点2349亿港元,相当于蒸发了1.27个京东。

跌幅最大的一天出现在1月9日,小米股价大跌6.8%,与每股17港元的发行价相比,缩水39.2%,较其上市最高点每股22.2港元,重挫57%。

小米股价跌跌不休的直接原因是股份解禁洪峰的到来。根据港股规则,控股股东和基石投资者的股份在上市半年后,可以在不改变控股地位的情况下出售股份。当天,小米解禁的限售股包括7家基石投资者、超过50家机构投资者和4位个人股东持有的股份,数量高达63.1亿股,占总股本的26.85%。

第一家迫不及待的是小米第四大股东、俄罗斯富豪掌舵的机构,它通过“转仓”方式将持股比例由9.25%减至4.99%,减仓5.94亿股,股份价值60亿港元。几天后,又有一家机构投资者计划配售2.31亿股普通股,配售价介于9.28港元至9.6港元,价值22.2亿港元。

这种操作在二级市场并不陌生。同样在港交所上市的美图也曾遇到过解禁导致的股价下跌,几乎所有美图的早期投资人都选择了减持,套现离场。在早之前的阿里巴巴、京东都曾在禁售期到期当天出现股价下滑。只是小米没有赶上好时候,加上全球股市的低迷,小米股价承受了更大的下行压力。

多家机构的下调更是雪上加霜。美银美林、里昂、高盛、中金、摩根大通均下调小米股价,表明不看好小米的立场。其中,美银美林直接给小米定了“跑输大市”的评级,目标价从11港元降至9港元;里昂将小米目标价从19.5港元下调至14.97港元;高盛从24港元降至15.8港元;中金宣布将小米的目标价下调20.5%至13.5港元;摩根大通更狠,目标价直接从18港元降低至10.5港元,腰斩42%。只有花旗银行表示对小米的看好,维持“买入”评级。

看到情况不妙,小米紧急祭出回购大招,第一次是耗资6000万港元回购614万股股票,第二次再次回购1亿港元,前后耗资接近1.6亿港元。尽管这些钱杯水车薪,但表明大股东的态度至关重要,毕竟稳住投资者的信心才是稳定股价的关键。除了回购,雷军和CFO周受资还宣布把自己名下的股份再锁定1年。

小米上市时,雷军说要让当天买股票的人收益翻一倍的声音言犹在耳,不料半年后,当时进场的投资人,收益不但没翻倍,还出现巨额亏损。包括小米IPO发行与上市前最后一轮融资F1及F2轮,总计融资320亿港元左右,成本均在每股14-17港元之间。这意味着,不管是参与小米IPO的基石投资者,还是F轮的投资者,事实上都处于亏损状态。要想解套估计还得等上一段时间。

不过,早期投资者就要另当别论,他们都大赚了一笔。以晨兴资本为例,小米IPO当天抛售了价值100亿港元的股票。对于早期投资机构而言,尽管小米股价有一定程度的下跌,但他们持股成本低,依然有很丰厚的回报。正如上市前夕,雷军所透露,晨兴资本最早期以500万美元的投资,最终赚得了866倍的回报。

而此次禁售期到期后减持的Apoletto也是在2011年开始参投小米,自C轮跟进至E轮,入场价从0.4115至3.0732元不等,回报率明显,因此到了解禁期自然选择减持。

员工也在解禁之列。众所周知,小米早期在给钱方面并不阔绰,大部分技术人员拿的是期权。小米在IPO招股书中透露,小米至少有三分之一,也就是5500名员工拥有期权。艰苦奋斗八年之后,他们也期待着在二级市场套现。小米上市时,就有媒体给工号在1000以内的员工算了一笔账,这些人都将成为千万富翁。

尽管这种说法有夸大成分,但毋庸置疑,小米的股价比其他公司更能影响员工的心态。当时大家的胃口都是按照千亿美元的估值计算自己的财富,如今小米的市值只有300多亿美元,与京东相当。正如一位小米员工“抱怨”,眼看着股票账户里够买两套北京房产的钱,现在变成了一套。

不过,根据小米招股书披露,小米期权的行权价格介于0-3.44美元之间,上市后期权与股票按1:10的比例进行拆分,也就是说每股最高的成本才2港元多。所以即便是员工选择现在价位出手,依然能有不错回报。

据AI财经社了解,不少小米员工在解禁后出于改善生活或者落袋为安的考虑,选择抛售,尤其是已经在小米上市前离职的员工,他们的期权大多由在职员工代持,公司上市后,小米集团通知了已经离职员工需要在解禁三个月内变现。这些情况都在为小米这次解禁潮推波助澜。

除了本次解禁外,还有一批12个月禁售期的股东将于2019年7月9日解禁,后者的股份占比将近19%,届时小米将再一次承受股价下行的压力。

02

“整个手机行业不行,移动互联网周期见顶了。”西南证券电子行业首席分析师陈杭对比了同类型或者同时期上市的公司,平均跌幅45%,他发现小米在解禁之前,股票跌幅并没有外界想象得那么大。

小米确实没有赶上好时候,全球经济趋缓,科技股遭遇水逆期,苹果在万亿美金的峰顶没待多久,现在只剩下7000多亿美元,跌幅达到33%。而同在港股的腾讯和美团也都过得很糟心。但仔细对比,美团累计跌了40%,腾讯距离最高点的跌幅也才跌了28%,恒生指数在小米上市的这半年时间,累计跌幅只有5%,小米的累计跌幅则达到了53%。换句话说,整个大势不好是事实,但作为个体的小米压力更甚。

小米股价低迷有外部因素的干扰,一是禁售股解禁,二是整个手机行业销量停滞,譬如苹果的股价在过去几个月时间,跌去了数千亿美元的市值。但不可否认,也有小米自身的问题。

看一家企业是否有前景最终要回到业务基本面。从具体业务来看,小米在国内手机市场几乎可以肯定,在没有重大利好的情况下,不可能再大幅上涨。IDC的数据显示,2018年第三季度,中国智能手机市场出货量约1.03亿台,同比下降10.2%。而具体到小米,前两个季度还在大幅度上涨的小米,这个季度也出现了10%的下滑,只有华为和vivo还在保持增长。

而手机是小米赖以生存的业务板块,2018年前三季度对小米总营收的贡献为68%,2017年和2016年均在七成以上。核心业务板块受大环境影响,面临增长压力,让资本市场不得不重新审视小米。

值得庆幸的是,墙里开花墙外香,小米在海外快速增长。小米在2018年10月底完成年销售量1亿部的目标,其中国际市场的出货量接近60%,海外收入占到了小米集团总收入的43.9%。

最突出的是印度。2018年第三季度小米在国内的手机销量为1400万台,在印度的销量为1170万部,中印市场旗鼓相当。小米已经打算把印度门店的数量从500家门店增加到5000家。 印度市场对于小米,就像中国市场对于苹果一样重要,在往后的很长一段时间里,印度这个关键词必将频频出现在小米成绩单上。

小米最近的一系列动作都与海外市场相关,包括设立新东南亚地区部、非洲地区部以及俄罗斯和独联体地区部,甚至红米独立,请来操盘的卢伟冰就有很好的海外市场操盘经验。

所以有两个基本事实:小米的手机业务保持着增长得益于红米,而红米的销量增长得益于印度为代表的海外市场。

但小米在印度销售的大部分是廉价的红米,利润低,并开始受到OV和荣耀的围追堵截。其他地方则已经有国内品牌在当地把守,例如非洲市场是传音手机的天下,而西欧更是竞争激烈。对于小米而言,与扩大低端手机销量同等重要的是,如何真正在中高端市场站稳脚跟。

小米一直希望MIX系列能扮演华为Mate系列的角色。事实上,早年的华为也是一个自己人都不用的手机品牌,但自从华为Mate7之后,华为手机的口碑和销量出实现了逆转,也逐步在高端和商务市场站稳脚跟。

第一代MIX手机曾表现出这种势头,但往后几代的MIX产品后劲不足,没能真正撑起小米在高端市场的形象。况且时移势易,Mate系列出生于手机黄金年代,而MIX诞生的时候,已经快到手机行业的饱和期。

小米树立高端形象的芯片也遇到了困难。尽管小米表示依然在研发澎湃S2芯片,“没有放弃”。但小米并没有回应S2芯片遇到的困难。根据此前的传闻,澎湃S2遇到了5次流片失败。如果这事发生在一家芯片创业公司身上,5次流片失败足以让公司破产清算。而对于小米这样体量的公司,5次失败也在考验管理层对研发自家手机芯片的决心。

西南证券陈杭认为,小米没有必要坚持研发手机芯片,这是一个相当成熟的市场,更应该把精力放在IoT芯片的研发上,IoT领域的回报会远高于SOC。

毕竟高通也是小米股东,也愿意第一时间把855这类高端芯片卖给小米,在这个关头,是否还要硬着头皮研发自己的芯片,或许小米内部也存在分歧。毕竟国内手机企业研发芯片真正成功的只有华为,而华为在此砸了很多钱、时间和精力,对于没有技术基因的小米,能否复制麒麟芯片的成功,谁的心里都没有底。

小米给自己的手机业务设定了一个更加保守但也更切实际的目标,就是在这场手机竞赛中,能跟紧第一阵营,不掉队,不出现2016年那样的断崖下跌就是胜利。这也是资本暂时不看好小米的很重要因素——主营业务所处的行业见顶,面临巨大挑战。

陈杭说,任何企业的发展分为三个阶段:第一是红利阶段,整个行业好,大家都往上涨;第二是存量阶段,行业增长停;第三是变换赛道阶段。手机现在处于第二和第三阶段之间。

03

手机已经不再是性感的故事,小米需要向资本市场讲新的故事,来提振市场信心,但从小米所看中的IoT和互联网服务看,短期内难以让资本市场完全认可,新故事还没有续上。

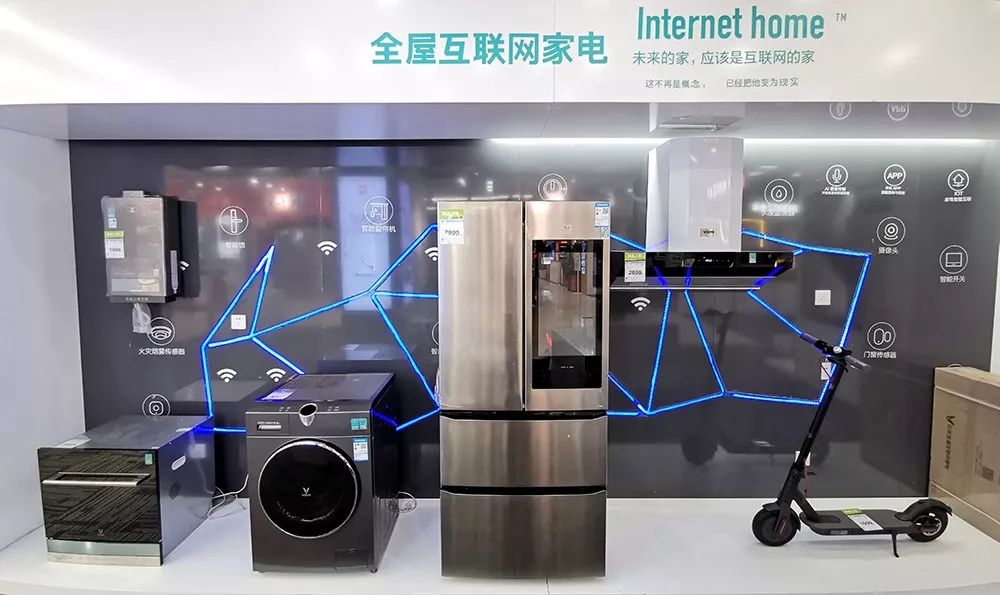

雷军提出了All in IoT,提出用五年时间在IoT领域投入超过100亿元。这是手机行业饱和之后,厂商们共同努力的方向。

OPPO陈明永给未来定了三个方向,其中之一就是布局IoT,专门成立新兴移动终端事业部。vivo和荣耀都在更早时间表达了进军IoT的决心。除了华为、OPPO和vivo这些手机厂商,海尔、美的等制造企业也都在物联网领域发力。

无疑,小米抓住了大势,IoT会是一个很好的发力方向,小米在IoT上的布局比其他厂商要早、优势更大。但IoT还没有真正迎来春天,尽管小米生态链推出的产品多达数百个,但理想的物联网状态还远未到来。套用雷军的话来说,这是一场持久战。

2018年前三季度小米IoT和生活消费产品对总营收的贡献度为22.1%,占比还很低。

在小米业务铁三角里,互联网服务是存在感最弱的一块。至少在五年内,互联网服务都不会是小米的主营业务。

虽然小米在2018年第二季度的互联网服务收入同比增长63%,第三季度也同比增长85%,保持着快速增长的势头,但互联网服务对总收入的贡献度依然没有超过10%。

小米的互联网业务大头来自广告,而经济大势在影响着客户的广告投放,最终传导到小米的互联网服务上。当企业都在过冬时,广告这种市场支出必然会被大幅度削减,最终影响到小米的收入。在此之前,小米也因为过度在系统中植入广告,引起用户的反感。

MIUI的用户增长依赖于小米手机的增长,它不像微信那样的社交平台自带流量。这也意味着小米的手机销量陷入困境时,MIUI的用户活跃量也将受到拖累,最终影响到互联网服务的变现。这也是外界所担忧的地方。

纵观上述分析,小米的国内手机业务因为大势影响陷入停滞,而海外还是以廉价的红米为主;IoT的赛道切换还没有到真正爆发的时候;互联网服务的贡献有很有限,再加上股票解禁的承压,小米股价出现下滑在情理之中。

04

极致性价比的魔咒

雷军看起来有些矛盾。追求极致性价比是把双刃剑,对于消费者,雷军可以理直气壮地向他们兜售极致性价比的概念;但对于追逐利润最大化的资本市场,极致性价比是一个不讨喜的词。资本市场更喜欢那些能给其带来丰厚利润回报的公司。

这也是为什么友商说“一分钱一分货”时,雷军会特别愤怒,他不得不一遍遍重申他对极致性价比的理解,强调价格与性能之间的二元辩证,突出性能的前提,然后再谈价格。

小米确实不挣钱,小米集团的毛利率从2017年第二季度的14.3%下降至2018年第二季度的12.5%,而智能手机的毛利率更是惨不忍睹,在2018年前三季度仅为6.7%,较去年同期下降了2%。别说苹果,国内任何一线阵营的手机品牌都比小米赚钱。

小米毛利率最高的业务是互联网服务,一直在60%以上,可惜互联网服务在小米的总体营收中占比很小。所以目前决定小米毛利率高低的还是智能手机。

以前拿风险投资的钱,虽然不挣钱但规模做大了估值大家也能接受,但现在走向公开市场,尤其是关注利润的港股市场,不挣钱是一件很麻烦的事,港股投资人并不喜欢不挣钱的公司。

雷军在妥协,逐步放弃对极致性价比的执念。之前小米造手机是先定价,再根据售价定成本,最后根据成本决定用什么元器件,上什么技术。譬如小米8的定价是1999元,这个定价能用什么样的芯片,能上几个摄像头,钱少挣一点,保证不亏本就行。

而现在,小米的手机均价正在不断上涨,从2018年一季度的863.8元涨到二季度的952.3元,再到第三季度的1052元,小米手机的价格涨幅在国内手机厂商中是最大的。

小米现在的策略是,让红米去追求极致性价比,把小米品牌解放出来,做点价格更高,当然利润也更高的手机。尤其是在红米品牌独立之后,小米品牌将不再受价格束缚。这不仅是刺激资本市场的需要,也是公司自身发展的需要。毕竟烧钱赚吆喝的年代已经过去了。

不久前,王慧文在极客公园的大会上谈到美团上市,他用“奉子成婚”来形容,多少有些被动。这是上一轮独角兽上市潮面临的窘境,大势在推着他们走向公开市场。小米和美团都曾信誓旦旦地对外界表示,五年内没有上市计划,但最终都于2018年登陆资本市场。

同样是“奉子成婚”的雷军,面临着更多公开市场的考验。无论是华为还是OV都不是上市公司,而作为上市公司的小米,一举一动都会受到外界拿着显微镜检视的待遇。

随着股价下行,虽然小米一直强调自己是一家互联网公司,但它的市盈率正在向苹果等硬件公司靠齐。或许是半年时间太短,资本市场还没有接受,接下来是考验小米团队的时刻。